1. はじめに

住宅ローン控除とは何か?

住宅ローン控除は、家を購入する際に組んだローンの利息部分に対して、一定の割合で所得税を減らすことができる制度です。

この制度の魅力は、新しい家を購入する際の経済的負担を減らし、より多くの人々が家を所有できるようにすることにあります。

例えば、年間で10万円の利息を支払った場合、一定の割合が税金から控除されるため、実質的にはもっと少ない金額で住宅ローンを負担することができます。(借りた金利によっては利息より安くなることも)

2. 2024年から住宅ローン控除はどう変わるのか

2024年の税制改正の内容

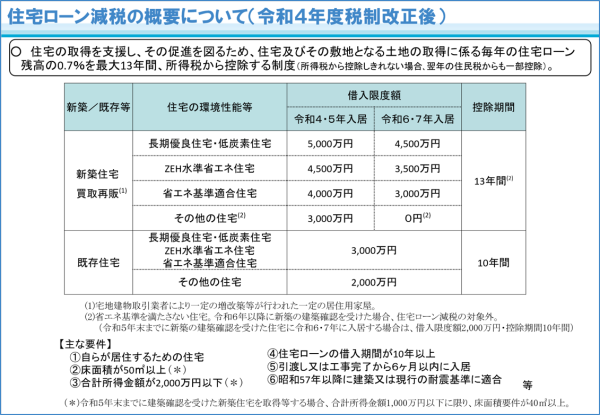

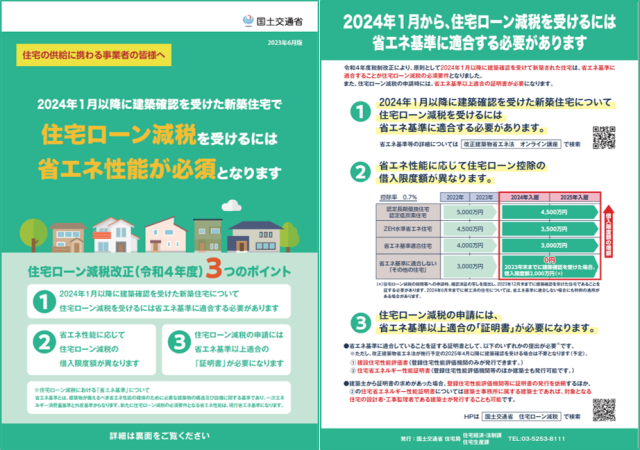

2024年の税制改正により、以下のような変更が予定されています:

- 控除率の変更: 現在の控除率が変更されることにより、税額控除が下がります。

- 借入限度額の変更: 建物の性能により、借入限度額が変わります。性能が低い家を買っても、全額の控除が受けられなくなってしまいます。

3. 住宅ローン控除を最大限に活用するために気をつけること

控除を受けるための条件

住宅ローン控除を最大限に活用するには、以下の点に注意が必要です:

- 2023年中に入居する重要性: 改正前に新居に入居することで、2024年以降では受けられなかった控除を受けることができる可能性があります。

- 控除額の大きい住宅を選ぶ方法: 物件の性能によって控除額が変わるため、これらを慎重に比較検討する必要があります。

- 中古住宅の場合のリフォームの重要性: 中古住宅を購入し、リフォームを行う場合、リフォーム費用も一部控除の対象になることがあります。これにより、リフォームにかかる費用の一部を節約することが可能になります。

4. 住宅ローン控除を受けるための手続き

申請方法と必要書類

住宅ローン控除を受けるための手続きは、以下のように進める必要があります:

- 申請方法: 控除を受けるためには、年末調整または確定申告を行う必要があります。これには、住宅ローンの利息がどの程度であったかを証明する書類の提出が含まれます。

- 必要書類: 住宅ローンの契約書、利息の支払証明書、物件の購入証明書などが必要になります。これらの書類は、控除を受けるための重要な証拠となります。

- 申請期限: 控除を受けるためには、税務署が定める期限内に申請を完了させる必要があります。期限を逃すと、その年の控除を受ける機会を失います。

- 過ぎた場合の対処法: 申請期限を逃した場合には、状況に応じた対処法を検討する必要があります。場合によっては、税務署に相談して、遅れた申請を受け付けてもらえる可能性もあります。

5. まとめ

住宅ローン控除のメリットと注意点

住宅ローン控除は、購入者にとって大きな経済的メリットをもたらします。しかし、このメリットを享受するためには、控除の条件や手続きに注意深く対応する必要があります。また、2024年以降の税制改正による影響にも注意を払い、常に最新の情報を確認することが重要です。

お問い合わせはこちら

ホームページに掲載している物件につきましては、こちらからお問い合わせください。

また、アーキ・センスではホームページに掲載している物件以外にもご提案できる物件が数多くございます。まずはお気軽にご希望をお聞かせください。どんなご相談にも丁寧に対応させていただきます。

LINEでのお問い合わせもお勧めしております。

所在地: 〒569-1137 大阪府高槻市岡本町63−17

LINE : https://lin.ee/WBlLwTm